前言

2016年12月27日,中信建投首席经济学家周金涛因病去世,享年44岁。

周金涛资料照片

周金涛,1972年7月出生于天津,毕业于南开大学。自2005年以来,在城市化和工业化的国际比较以及经济周期理论两个重点研究领域取得明显成果,并在此基础上建立了一套完整的结构主义经济学分析框架,成为市场独立的宏观策略分析流派,并引领了市场的研究趋势。

2016年荣获新财富最佳策略分析师第五名,2008-2012年连续5年获得新财富策略研究最佳分析师。其在2007年因为成功预测了次贷危机,即所谓的康波衰退一次冲击而声名鹊起。2015年之后,其成功预测了全球资产价格动荡,并在2015年11月预言中国经济将于2016年一季度触底。

周金涛是中国康德拉季耶夫周期理论研究的开拓者,令他声名鹊起的是他几次成功的预测:

2007年,用康波衰退一次冲击理论成功预测了次贷危机。

2013年,提出房地产周期拐点。

2015年,成功预测了全球资产价格动荡。

2015年,成功预测了中国经济于当年一季度触底,大宗商品出现年度级别反弹。

除了上述经典预测,他还阐述了几大资产筑底时期及反弹时刻,以及我们的一生有三个成为中产阶级的机会。

他曾在9月的一篇研报中提到,自己5月至9月一直休病假,刚有好转。

“周金涛讲“宿命与反抗”的时候,他是以生命来容纳他的职业,以他对生的追求和眷恋来引导他对经济本质的解释”。南开大学金融学院副院长刘澜飚这样评价他。

天妒英才,令人惋惜。

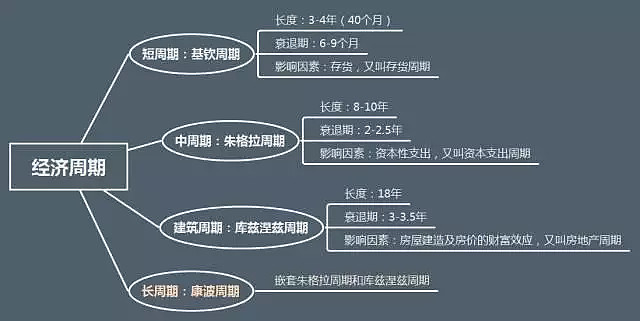

背景知识:康波

康波:是康德拉季耶夫长波周期的缩写,一般认为长达50-60年。

康德拉季耶夫是100年前俄国的一个经济学家,他在1925年的《经济生活中的长期波动》一文中运用英国、法国、美国和德国等主要资本主义国家的价格、利率、进口额、出口额、煤炭和生铁产量等时间序列统计资料对经济发展的长波进行了实证研究。

通过研究,康德拉季耶夫认为资本主义经济发展过程中存在着长度为48年到60年、平均为50年的长期波动。一个大波里面有4个小波:繁荣、衰退、萧条、回升,也就是美林时钟的理论基础。

康波还可以分为四个小波:

繁荣期(10年):新技术不断采用,经济快速发展;

衰退期(10年):经历商品的牛市以及对经济的救赎;

萧条期(10年):经济发展进入严重低迷期;

回升期(20年):孕育着新技术的创新。

1991年,经济进入繁荣期,若将美国繁荣的高点视作顶点,那么2000年或2004年是康波繁荣的顶点。2004年后,康波已确认了从繁荣向衰退的转换。

目前,资本主义世界经历了4个完整的康波周期,现在处于第5波康波,这恰好位于衰退期。衰退期,是康波周期中最复杂的阶段,表现为滞胀和通缩的反复出现。

周金涛认为,2014年下半年开始,世界经济进入康波二次冲击阶段,世界经济波动增加。

周金涛认为,“周期好比一台精密的定位仪,可以精准定位经济的任何高点和低点。周期是经济、技术、社会系统及其社会制度的综合产物,在周期大系统面前,几个宏观指标的微小变化根本不值一提。”

根据周金涛的观点,目前我们正处于自1982年开启的第5次康波之中。

周金涛留下的20个预言

1、每个人的财富积累一定不要以为是你多有本事,财富积累完全来源于经济周期运动的时间给你的机会。

2、人生的财富轨迹就是康德拉季耶夫周期。康德拉季耶夫周期一个循环是60年,一个人的自然寿命是60年。

3、人的一生中所能获得的机会,理论来讲只有三次,如果每一个机会都没抓到,一生的财富就没有了。如果抓住其中一个机会,至少是个中产阶级。

4、一个康德拉季耶夫周期分为回升、繁荣、衰退、箫条。现在这次经历的康德拉季耶夫周期,是从衰退向箫条的转换点,未来十年注定在箫条中度过。

5、2015年是全球经济及资产价格的重要拐点,意味着未来四到五年的总体的资产收益率不仅不赚钱,甚至可能要亏损。2016年到2017年是一次滞胀,流动性差的资产可能就没人要了。未来在2017年到2019年可能发生流动性危机。

6、2017年中期、三季度之后,将看到中国和美国的资产价格全线回落,2019年出现最终低点,那个低点可能远比大家想像的低。

7、我奉劝大家,如果想发债最好发五年的,2018年之后就能够感到我说的话的意义。

8、一直到2025年,都是第五次康波箫条阶段。

9、40岁以上的人,人生第一次机会在2008年,如果那时候买股票、房子,你的人生是很成功的。2008年之前的,上一次人生机会1999年,40岁的人抓住那次机会的人不多,所以2008年是第一次机会。

10、第二次机会在2019年,最后一次在2030年附近,能够抓住一次,你就能够成为中产阶级。

11、1985年之后出生、现在30岁以下的人,第一次人生机会只能在2019年出现。所以现在25岁到30岁的人,未来的5年,只能好好工作。因为买房什么都不行,这个就是由人生的财富命运所决定的。

12、大宗商品牛市是几十年出现一次,2011年至少到2030年,商品的走势都是熊市,不可能在商品方面取得大的收益的。

13、房地产周期20年轮回一次,中国本轮房地产周期1999年开启,2017年上半年附近,中国的这次反弹会结束。2019年房价会是一个低点。

14、2010年之后美国出现房子的牛市,2017年是第一波的高点,如果到美国买房,也可以再等等。

15、未来五年是资产的下降期,大家尽量持有流动性好的资产,而不要持有流动性不好的资产。高位的房子就是流动性不好的资产,一级市场的股权也是流动性不好的资产。去年(2014年)9月14日,中信建投发布周金涛的最新微路演纪要,其中谈了怎么布局2017年。预测内容如下:

16、四季度到2017年上半年,有可能是中国资产最差的时间。2016年四季度,中国的第三库存周期可能渐渐接近周期高点,从2017年初开始,中国的库存周期开始回落。而此时,美国的库存周期仍处于上升阶段,这样的组合对中国的资产是不利的。由于一线城市房地产库存下降,而开工跟不上,不能排除房价再次拉升的可能性。如果汇率先跌,房价可能就会受到抑制。如果房价先涨,房价和汇率的关系就有点复杂,应该是房价先涨后跌,随后触发一定的系统风险。

17、对2017年全年而言,目前我仍然没有找到类似于2016年商品这样的机会。全球2009以来的中周期,2017年结束是大概率事件。

18、2017年到2019年是中美房地产周期共振下行期。这个问题当然不一定在2017年表现得非常严重,但有可能能够出现趋势性特征。

19、2017年至2019年商品将二次探底。2017年之后,商品将再次下探,其二次探底的价格当在2015年的低点附近。

20、2017年很难做出绝对收益,A股依然没有机会,主要还是等待风险释放后的超跌反弹。而相对收益方面,黄金一定是首要选择,黄金的配置时点大致判断在2017年二季度。

周金涛23篇公开发表文章及经典报告合集

第1篇、《投资中最关键的拐点识别——从经济周期模型说起》(2011年12月)

第2篇、《2014年世界经济周期和中国股市展望》(2013年11月)

第3篇、《宏观对冲框架神器:康波理论详解》(2015年3月)

第4篇、《全球变局一:关于三季度的大类资产配置和A股趋势》(2015年6月8日)

第5篇、《全球变局二:大类资产配置的垃圾时间》(2015年6月29日)

第6篇、《注意:康波衰退二次冲击正在靠近》(2015年8月26日)

第8篇、《宿命与反抗——未来3年全球周期和大类资产配置》(2015年09月26日)

第9篇、《全球变局三:衰退的尾部风险和底部演绎》(2015年10月14日)

第10篇、《我们坚信:中国经济底部即将到来》(2015年12月22日)

第11篇、《2016:论资源的持久战》(2016年1月6日)

第12篇、《从超级周期看商品投资机会,2016将迎来年度级别的超跌反弹》(2016年1月21日)

第13篇、《宿命与反抗:2016全球大类资产配置,周金涛演讲实录》(2016年1月23日)

第14篇、《轮回才是永恒,商品周期底部风光迷人》(2016年3月8日)

第15篇、《过程与系统——周期的真实奥义》(2016年3月14日)

第16篇、《在上海清算所沙龙的演讲:人生就是一场康波》(2016年3月16日)

第17篇、《一波三折——周期反弹节奏研究》(2016年3月24日)

第18篇、《美国第三库存周期正在开启》(2016年5月9日)

第19篇、《周期需要更淡定——周期的真实义之三》(2016年5月13日)

第20篇、《弱需求下的价格修复——商品主升段的逻辑及节奏》(2016年7月29日)

第22篇、《康波体系下的黄金价格——当前黄金的配置意义》(上)(2016年8月16日)

第22篇、《康波体系下的黄金价格——当前黄金的配置意义》(下)(2016年8月16日)

第23篇、《“周期天王”眼中的房地产,逃不出“康波”命数》(2016年9月5日)

作者:ApprenticeW 2019-04-07 21:43

链接:https://xueqiu.com/8153033630/124650068

来源:雪球

0