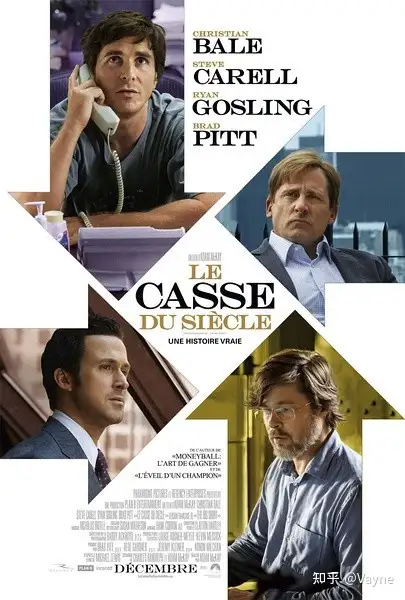

电影《大空头》(The Big Short)取材迈克尔·刘易斯(Michael Lewis )的同名小说,金融危机后出现的真正畅销书之一。这部影片在让华尔街坑蒙拐骗术具有娱乐性方面,在开发金融市场崩溃过程中潜在的黑色幽默方面,都做得非常出色。

你永远不会知道刘易斯在他的书中究竟持什么立场。以《大空头》为例,他在所有人中偏偏选择了支持对冲基金。对冲基金曾看准美国经济崩溃,在高度复杂的抵押债券衍生品世界中压上数十亿美元的赌注,最终促成了世界的大危机。

Michael Lewis

影片主要通过使故事个性化突出这种技艺,它没有聚焦抽象概念,而是集中表现丰富多彩的个人,这些人发现了系统存在腐败之处,并试图利用这种发现赚取金钱。当然,电影仍然需要对整个过程做出解释。不过,即使那些必要的说明性套式也做得非常好。例如,我们了解到如何通过分割,将可疑的贷款重新包装成所谓安全的“债务抵押债券”(CDO)。

《大空头》这部电影是关于2008年次级抵押贷款市场的崩溃和一些精明的看清了错综复杂的骗局的圈外人的故事,故事的中心聪明的交融了新闻业,喜剧和悬疑。我们支持这些演员——史蒂夫·卡瑞尔,克里斯蒂安·贝尔,瑞恩·高斯林,布拉德·皮特——证明他们是对的。然后我们将会意识到他们的成功是以我们的金钱为代价的。

影片讲述几伙独具慧眼的人通过做空次贷信用违约掉期(CDS)而大幅获益,成为投资枭雄的故事。风格诙谐,绝对是年度惊喜!没有《华尔街之狼》里的纸醉金迷,而是很详尽的展现了整个投机行为的始末,再上升到对美国金融体系与贪婪人性的批判反思的高度。剪辑眼花缭乱,就像一堂生动有趣的金融课。群戏调度大赞,把很复杂的人物关系梳理得井井有条。

有观众说,这部电影需要结合《利益风暴》、《大而不倒》、《监守自盗》观看,还有格林斯潘的《动荡的世界》,还有不要受电影恶搞讽刺情节误导,请将格林斯潘、伯南克、耶伦跟华尔街那些投行大佬划清界限……

看这部影片之前,你需要不足功课,并且知道什么叫“证券化”。下面让我们来看下“时光网”专栏博客财经作家Murph举得例子:

假设现在是2001年,你想在美国买一套价值100万美元的房子,没有多少人有能力用现金买房子,所以你决定用贷款的方式。美国的银行或类似的信贷机构会贷给你多少钱呢?—— 100万,甚至105万,连买保险的钱也贷款给你了。

(一分钱首付都不要的原因并非很多人所想象的美国金融业不负责任,而是因为美国就是一个信用社会。在美国消费基本上都是先拿走东西后付款。美国人虽然没有户口本儿,却人人都有一个名为“信用积分 credit score”的东西,因此不管是银行也好还是商家也好,都不会怕你借了钱不还或拿了东西后赖账。因为信用积分高的话,你会发现买什么东西都会便宜很多(会比别人便宜 5% ~ 20% 左右),而信用积分低的话,不仅买东西要更贵,而且以后你在任何地方都别想借钱了)。

这些银行或信贷公司借给你的钱就被称为住房抵押贷款(Housing Mortgage)。如果是在中国的话,那么这件事就到此为止了。但是美国的银行很聪明,他们不想等上20年才收回这些资金,于是它们把这些贷款又以MBS(Mortgage Backed Security)住房抵押贷款证券的形式,卖给了其它金融机构。

什么意思呢?举个例子,假设我是银行A,我贷款了1000万美元给一些顾客买房,于是我现在有了比方说1500万美元(连本带利)的抵押贷款资产,但是这些资产我要分20年才能全部收回来,我不想等那么久,于是我把它以住房抵押贷款证券MBS的形式卖给你,另一家金融机构B,可能以1100万美元的价格(价格由当时的市场利率决定)。对于你来说,你用今天的1100万美元换了20年1500万美金的现金流,因此你是满意的!对于我来说,我一转手就净赚了100万美元,当然也是满意的。

当我,银行A,把MBS卖给你之后,你就拥有了这些MBS背后现金流(每个月贷款人所还本息)的所有权,但我还是会帮你去贷款买房子的人那里收钱,然后再将收到的钱转账给你。在这个过程中,我是 Servicer服务者,你是Owner所有者。

这个神奇的过程就叫做证劵化!

这样一个过程和中国的那种传统模式有一个本质的不同,便是贷款人违约的风险被转移了。

在传统模式下,如果贷款买房的人违约了,那么银行要遭受很大的损失。而在这种证劵化的模式下,如果前者违约了,遭受损失的人将不再是银行A,因为它已经把这些贷款的所有权(以MBS的形式)卖给了另一家金融机构B,因此遭受损失的人就变成了购买了这些MBS的B。

那么这个所谓的另一家金融机构B,又是谁呢?

在房地产抵押贷款证券市场上,有接近一半的MBS都卖给了著名的房利美和房地美 —— Fannie Mae & Freddie Mac。在2007年次贷危机爆发前夕,它们所发行的MBS总金额高达4.4万亿美元。

不过它们也仅仅是中介而已,房地美和房利美买到这些MBS之后,也根本没打算持有它们到期(20年后),而是会将它们转手卖向全世界——政府(主权财富基金)、银行、对冲基金、保险公司、养老金、个人投资者等等。

在这种情况下,就形成了一个完整的资金流转的链条——从贷款买房的房主直达全世界的投资者。

这相当于全世界的投资者在“资助”美国人民买房,所以美国的房价从2001年开始,以历史上从未有过的速度上涨,泡沫就这样诞生了。

由于房地美和房利美是一种半国有化的企业,因此它们受到了严格的监管。它们只能从银行手中购买最优质的,或者说,违约率最低的房地产抵押贷款证券MBS。

那么它们又如何分辨哪些MBS是优质的,哪些是劣质的呢?

这就要说到全球金融业中可以说是权力最大的三家公司——三大评级公司的作用了。评级公司负责为大多数在市场上交易的证券(包括MBS)进行评级。评级的基础是这些MBS背后那些借款人的原始资料。举个例子,我,银行A,想要发行为期20年,价值为1000万美元的MBS,那么我该如何为它定价?800万,还是900万?这时我就必须去找到评级公司。它们会根据我提供的借款人的资料,例如这些人的信用积分(前文中提到过的这个在美国生活最重要的东西之一,还记得吧?);个人/家庭资产与负债的比例;以及每年需要偿还贷款的金额与年收入之比(最优级的话一般不能超过40%)。

根据这些信息,评级公司就会给这个MBS评一个级,例如AAA级,意味着评级公司认为这种证券的违约率非常非常低,投资这种债券的风险是很低的。或者C级,也叫“垃圾级”,例如现在希腊的国债,投资这种债券被违约的风险是很高的。购买1000万美元AAA级的MBS可能需要900万,而购买同样金额C级的MBS可能只需要600万。当然是评级越高,卖的越贵了。

由房地美和房利美所购买和出售的MBS(它们俩就像个MBS的分销商),评级必须在 B+ 以上,也就是必须是“优贷”(优质贷款 Prime Loan)。如果这就是故事的全部的话,那么也就不会有“次贷”危机了。

市场中作为MBS分销商的不仅有房地美和房利美,还有大名鼎鼎的各大华尔街投资投行们。

投资银行们(花旗、美林、高盛、雷曼兄弟、贝尔斯登、摩根斯坦利、摩根大通等等……)发现,从2001年开始,美国的房价就一直处于稳定的上升期。于是他们推测,即便找一些信用不好的人来放贷,也不会有很大的风险,因为即便是遭遇了违约,只要把房子收回来再卖掉就可以了嘛(抵押贷款证券MBS,顾名思义是以房子为抵押的)。

于是它们开始联合银行和信贷机构去发放更多的“次级债”,也就是开始为信用不好的人提供贷款。

对于发放贷款的银行和信贷机构来说呢?前面已经解释过,由于证劵化的过程,它们可以将这些MBS违约的风险转移给购买了这些MBS的投资银行们,因此它们又何乐而不为呢?越多越好!

因此,“次贷”危机中的次级抵押贷款(Sub-prime loan)或次级MBS,就这么诞生了。

让我们以图示的形式来更清晰的看看整个过程:

要看懂电影,还有两个名词必须搞清楚……就是CDS和CDO。

当贝尔跟他的老板讲他要做空MBS时,他的老板对他说的是:“你怎么做空?没有工具啊!”

贝尔笑着回答:“我要让他们(投资银行)给我创造一个。”

这个工具就是CDS,Credit Default Swap信用违约互换!

我们先来谈谈卖空是什么。卖空就是靠赌资产价格的下跌来赚钱。一般的做法是先问别人借一些资产,比方说问别人借价值100万美元的股票,然后马上以现在的市场价100万把这些股票卖掉。过一段时间之后,当股票价格下跌时,比方说跌到了50万美元,再以50万美元的价格把这些股票买回来,还给当年借你股票的人,就可以净赚50万美元。

对冲基金可能是世界上最刺激的行业,而卖空又是对冲基金行业最刺激的一种行为!原因很简单,当市场价格已经在下跌时,每个人都会急着出手,是不会有人把资产借给你的。只有当市场价格在上涨时,你才有可能借的到资产。因此,卖空这种行为,就是以一人之力去对抗整个市场!例如1992年乔治·索罗斯卖空英镑的行为,就是在对抗存在了400年之久的英格兰中央银行 ……

如果最后你赢了,就说明你战胜了市场,你是市场中极少数看到了未来的人。因此巴顿·比格斯在其名著《对冲基金风云录》中这样写到:所有的对冲基金经理都将一次成功的卖空行为作为一生最大的成就,许多人都为此付出过巨额亏损的代价。毕竟战胜市场这件事还是没那么容易的 ……

贝尔是如何使用CDS去卖空MBS的呢?

CDS并不是贝尔发明的,而是于1993年由摩根银行发明,一经发明立刻改变了整个金融业,和证券化一起可以位列金融史上最伟大的发明之一。

CDS是一种保险合约,假设我想把一个MBS卖给你,但是如果你怕它违约怎么办呢?你可以花一笔钱去向一个第三方(也可以向我)购买一个CDS合同。这样假如这个MBS违约了,这个第三方可以给你赔偿,保证你不会遭受任何损失(除了买CDS合约的钱,和保险与保费的概念一模一样)。

贝尔心想,当MBS开始大规模违约的时候,为其保险的CDS的价格一定会大幅上升,就好像飓风袭来之前房屋保险和医疗保险的保费一定会大幅上涨一样。如果在此时去囤积大量CDS合约的话,那么当次贷危机爆发的时候,当MBS违约率大幅上升的时候,这种对MBS保险的CDS的合约价格一定会涨到天上去!到时贝尔就可以大赚一笔了。

You know what you just did?

You bet against the American economy.

If you win, people lose homes, people lose jobs.

Don’t you dance about it.

你们知道你们刚刚做了什么吗?

你们在对赌美国经济。

如果你们赢了,人们会失去房子,人们会失去工作。

别在我面前为此而跳舞。

(《大空头》一书作者刘易斯是美国超级畅销书作家,毕业于美国普林斯顿大学和英国伦敦经济学院,曾任所罗门兄弟公司的债券交易员,后为《纽约时报》撰稿,并担任英国《观察家周刊》的美国版编辑。他的成名作《说谎者的扑克牌》被公认是描写20世纪80年代华尔街文化的经典名作,书中的精彩片段被各种媒体广泛引用,对美国商业文化产生了重大影响。还著有《钱球》、《盲边》、《住房游戏》以及关于高频交易的《闪击者》。)

发布于 2021-11-18 18:43

https://zhuanlan.zhihu.com/p/434920784

0