“……有效市场理论会导致对一些事件的严重误读,比如股市泡沫。”

——罗伯特·席勒

“(行为主义者)定义“泡沫”为价格非理性的、强劲的上升,搞得好像他们能够预测出之后价格一定会强劲下跌一样。但根据现有的研究,并没有可靠证据表明这些人可以预测资产价格下跌。”

——尤金·法马

而宛如一种变态的黑幽默,在命运不羁而又嘲讽的眼神中,这哥俩站在了同一年的诺贝尔经济学奖的领奖台上,分享桂冠,面面相觑。

正文

▌一、混沌啊混沌,一切都是混沌

先不说预测股市,对于任何变量风云诡谲的系统,想要预测其演变都非常困难。比如天气预报,我们基本上能同意一般最准的就是当日和次日的预报,五天以后的预测基本靠人品,十天以后的预测基本靠历史。然而天气预报已然是人类预测界的学霸了,至少确实方便了我们的生活,美国有专门一个电视台就是为了预报天气。

再比如预测地震,简直惨不忍睹,虽然有各种神棍学说,但是科学界已接受地震目前还不可预测的现实。美国地质调查局(USGS)对于“科学家可以预测地震吗” 这个问题的官方统一回答是——“不能,科学家曾试过茫茫多的方法,但是目前无一奏效。”所以什么钩星异位、蛙鼠出洞、群犬狂吠、牛疯马啸、民间科学家在那里怀才不遇,这些都不能预测地震。虽然我不懂地震科学,但是相比起可怕的民科,我还是更相信USGS。

再来看看大规模传染病。历史上大规模流行病乃是人类天敌,见一次虐一次,直到如今谈起非典、扎卡、伊波拉我们还是要婆娑发抖。于是悲天悯人的科学家总想要研究出一个机制,可以准确预测大规模传染病的爆发。

美国国际开发署(USAID)耗资一亿美元搞出一个叫PREDICT(预言)的项目,帮助人类新发现了1000多种病毒。看似成绩斐然,但其实已经沦陷于汪洋大海的人民战争之中 ——目前已发现的病毒大概是4000多种,但未发现的可能还有几百万种,而且里面只有不确定的很小一部分能从动物身上迁跃到人身上……所以时至今日,科学家仍普遍同意传染病在什么时间什么地点爆发,基本上看天意。

总之预测未来就是,以至于量子物理一代宗师尼尔斯·波尔(Niels Bohr)一着急说了这么一句有点不着边际的戏语:预测很难,尤其当你预测的是未来。

▌二、 猩猩的飞镖与拉普拉斯妖

自然科学领域尚且如此,人文社会领域那更是一塌糊涂。

《超预测》(Superforecasting)的作者、宾夕法尼亚大学的教授菲利普·泰洛克(Philip Tetlock) 曾花了二十年时间跟踪近三百个社科领域的专家大师——政府官员、政经学者、国防专家等等,向他们提出各式各样的预测性问题——经济、选举、战争等等。比如,您觉得叙利亚今后五年内政权性质会不会改变?巴西目前的多数党下次选举后会如何?诸如此类。研究结果也很直白——还是应了那个憨态可掬的隐喻——专家预测的精准程度不如猩猩扔飞镖。

对于所有这些预测性的问题,如果你一律回答“木有改变”,那么你的预测精度要高于专家们的冥思苦想。但话又说回来,专家预测不准只有两个可能——要么是预测这件事确实很难,要么是专家很水。我是倾向于相信前者的。

《超预测》里的大规模研究,泰洛可同样找了一些伯克利大学的大学生来做测试,结果更加稀烂,这多少可以说明专家未必水。某一件我完全不懂的事情,如果我非要去找一个人咨询,我还是更愿意去找专家,而不是去找民科。

另外这个研究还有两点要说明:

1. 专家预测的平均水平不如猩猩,但并不是所有人都不如猩猩,里面还是有一些大神预测能力极强,无论是因为他水平高还是运气好。平均数的概念有时候是反人性的——如果把一个睡着的统计学家头放进火炉、脚浸入冰水,他应该会睡得很舒服,因为平均温度非常宜人。

2.专家对于一年时间就能够验证的预测,判断较为准确。但时间一长精度就会下降,在三至五年的问题上就接近于猩猩。

未来的不确定性与人类预测能力时常不如大猩猩,再加之二十世纪一拳又一拳捶在经典科学面门上的量子理论和混沌理论,让我们惊悉天呐我们其实是活在一个黑箱里。曾几何时我们是非常乐观豪迈的,有些人认为这个世界是一只运行严密的表,只要我们捕悉所有的变量和规律,我们就能准确预知未来。这就是数学家皮埃尔—西蒙·拉普拉斯假想出的一位著名智者——拉普拉斯的妖怪(Démon de Laplace):

“我们可以把宇宙现在的状态视为其过去的果以及未来的因。假若一位智者会知道在某一时刻所有促使自然运动的力和所有组构自然的物体的位置,假若他也能够对这些数据进行分析,则在宇宙里,从最大的物体到最小的粒子,它们的运动都包含在一条简单公式里。对于这位智者来说,没有任何事物会是含糊的,并且未来只会像过去般出现在他眼前。”

所以,你相不相信在股市里存在着这么一个拉普拉斯妖?

▌三、 预测不能耍流氓

当然我们要为预测定义,不加限定条件或者限定条件过于宽松的预测都是耍流氓。聪明人在预测的时候一定会使用极其模棱两可的语言,以后可以用来护脸。

比如微软前CEO 史蒂夫·鲍尔默(Steve Ballmer)就曾在2007年预言:iPhone完全没有机会获得显著可观(significant)的市场份额。现在来看这简直就是猪一样的预测,光这个觉悟就够他被微软开除一百次。但鲍尔默完全可以自辩,他可以说:我的预言没错呀,我又没说iPhone没有机会获得显著的美国市场份额,我说的是全球市场——而截止2017年 iPhone全球市场也不过是12%的份额,这不显著呀,我对于显著的定义是至少20%。

我由此想到美国市场的空头们最经典的预言模式,每天一起床,他们都要喝个咖啡润润嗓子,然后对着这个世界吼一句:市场要崩盘!(Market will crash!)但你要追问他们一下——什么时候崩?不知道。崩多少?不知道。跌多少算崩?不知道。没崩的话你能不能切腹以谢罪?不能。这也让我想到天天给地震局报告地震预测的那些民科们,有朝一日真地震了,他们就会对跑去对媒体说:我已经报告了政府,是政府不作为。

当年肯尼迪也被专家们这种模棱两可的预测语言搞得很被动。大家都知道猪湾事件让老肯像个SB一样,世人也诧异于为啥盖世英雄(基于他在人类存亡最大一次危机中的表现)肯尼迪这把会输得如此难看。在猪湾事件里,军方给肯尼迪的评估意见是该计划有“不错的机会”(fair chance)取得成功,于是肯尼迪就大胆干了。事后军方说,当时在评估意见里写“不错的机会”,其实咱是指25%的成功概率,所以你不能怪我们……M卖批,肯尼迪做鬼也不会放过你们。

我们说的预测,一定是限定条件、定时定量的预测,而不是含糊不清、模棱两可、横竖都能避免打脸的预测。比如你说,明年一月之前上证指数能上4000点——不管结果如何,这至少能被称为一次坦诚的预测。如果你说上证指数未来一定能涨,这就连坦诚都算不上。另外如果我说上证指数明天有70%概率上涨,这也不算一次坦诚的预测—— 因为我也同样表示了有30%的概率不涨,而这事又没法重复发生得以检验此概率。

▌四、醉汉游走

对于我们能否预测股市,有几派观点。第一派就是二话不说的投降派,可以叫他们为有效市场派,代表人物(们)是芝加哥学派诸如尤金·法马(Eugene Fama)教授的一帮诺奖级经济学家。他们认为如果某些假设成立,那股价波动就是布朗运动(最早由法国数学家巴舍利耶(Louis Bachelier)提出),用数学形容就是随机游走(random walk),他们认为股票价格就像个醉鬼一样你永远无法预测下一步会怎么走,往哪个方向走。

随机游走否定了股价的可预测性,你对未来最优的预测就是现在。如果你在朝阳公园看见一个暴走的醉汉,而你要预测他十个小时后会在哪里,那最优预测就既不是团结湖也不是石佛营,而应该是原地。照这个逻辑,今天上证指数是3400点,你要预测明天的点位,最优的预测是3400点;你要预测十年后的点位,对于此时此刻而言,最优的预测仍然是3400点。

有效市场假说似乎与我们看到的现实相悖——你会看到好消息来了股价涨坏消息来了股价跌,感觉很有规律。但对于这个随机游走,你要这么理解:你现在看到股价的历史走势,有各种信息和噪音的干扰你当然很难看出随机性,这叫马后炮偏差;但对于未来而言的,就是你并不知道下一步会爆出什么样的新闻,如果在某一个价位上既有买家又有卖家,如果我们假设他们拥有相同的信息,那必然股价上涨或者下跌的概率都是50%,不然在这个价位上就不会有成交。结论就是——用巴舍利耶自己的话来说——投机回报的数学期望等于零。

当然此假说有很多的不切实际的假设(比如假设买卖双方拥有对称的全面的信息且以理性行事),不然也不会叫做假说了,你也千万不要认为天才如尤金·法马的这类人会真的把假说当成现实。用法马教授论文里的原话来讲:“随机游走假说不能对股市价格的行为提供精确的描述。但出于实用的角度,虽然这个模型并不能完全切合现实,但或许可以令人接受。此时的股价与下一个时刻的股价之间虽然不严格独立,但是彼此的关联可能是如此小,以至于其重要性微不足道。”

而法马在这里说的微不足道的相关性,就是股价之间的序列相关(serial correlation,就是昨天的我会不会影响今天的我);许多研究显示短期股价的序列相关性并不为零,显示出动量(momentum)的存在,而这是趋势投资的逻辑基石。

另外有效市场假说不能解释泡沫的形成,也不能解释为什么这个世界会有同一类学霸。1984年,巴菲特在哥伦比亚大学对垒有效市场假说的大佬迈克尔·詹森(Michael Jensen)。詹森的意思是基金经理基本上都在扔硬币,业绩好的基金经理无非就是运气特别好。而巴菲特的回应是:那万一我们发现这些本该随机分布的运气好的硬币手都来自同一个地方怎么办?比如,他们都来自于一个叫格雷厄姆-多德的村子(都是价值投资者)。

芒格的嘴就更加损一点,他说:这帮学术奇才反正很方便,一发现抵触有效市场假说的证据——比如伯克希尔·哈撒韦——他们就说这是个“两个标准差事件”(偏离均值两个标准差的灵异事件)——去年他们叫我们“三个标准差”,今年叫我们“四个标准差”,明年可能就是“六个标准差”,反正加“标准差”要比修改理论容易多了。

大多数实战型的市场参与者基本上对有效市场假设一笑而过,因为与实际体验出入太大。但就算这个假说不切实际,也不代表我们能做到预测市场。比如巴菲特,虽然他的诨名叫“奥马哈的先知”,但老爷子一般也轻易不施放“先知”大招,实在逼急了就搞个能上头条但又略戏谑的预测——比如他认为道琼斯指数一百年内能到100万点。(但其实这是一个不耍滑头的、不模棱两可的、严肃的、坦诚的预测)。

有效市场假说仅仅是我们向这个捉摸不定、风诡云谲的混沌世界的一次妥协。

▌五、席勒的水晶球

我突然意识到预测股市这个题实在太大了—— 美股现在天天创新高,那让我们“简化”问题,讨论一下我们能不能预测出美股什么时候会崩盘?比如我们能不能作出这样的预测:在2XXX年之前,标普500指数会至少从最高点下跌20%(或者 30%)?

说到预测崩盘,耶鲁大学教授罗伯特·席勒可以算是这一行的扛把子了,因为其预测履历出奇优秀。他曾成功预测了2000年互联网泡沫的破灭,并再接再厉成功预测了2007年美国房价泡沫的破灭。席勒发明的周期调整后的席勒市盈率(CAPE, or Shiller PE),听说用之回测美国股市的兴衰神准无比,堪称华尔街的水晶球。

虽说席勒市盈率很牛逼,但它毕竟不是什么秘密武器,张三李四皆可用之,那为啥预言帝席勒能够有此惊人的准头呢?——原因很简单,他是个习惯性空头,时时都在预测市场要崩。2014年他就表示:“我的席勒牌市盈率警报器已经在那里滴滴滴了,现在已经26X 了,从1881年到现在(2014年)只有三次席勒市盈率高于此,一次是1929年,第二次是2000年,第三次是2007年。之后发生了什么就不用我说了吧。”

这样的话席勒教授已经持续说了三年了。但是不要误会,席勒教授是我异常尊敬的一位学者,他其实也不认为自己能准确预测股市崩盘,他对“非理性繁荣”和“群体性疯狂“这些人类行为现象有深入研究,深到能拿诺奖的地步。他也知道很多自我实现式的泡沫可以坚挺到让你怀疑人生。

所以最近他的采访里充满了“不确定”、“忧心忡忡”、“但不建议完全清仓”这些模棱两可又比较温和的语言;而现阶段席勒市盈率其实已经杀红眼了到31X ,面前仅有1929年和2000年这两座大山,但我却感觉到教授似乎愈发谨慎了,今年六月他居然发言说“股市在未来几个月可能会大涨”(注意这是前文提到的聪明人开启防打脸模式的“预测”)。这次小小的变节看多股市,为教授收获了许多掌声。

另外席勒也说比特币毫无疑问是泡沫的极佳代表(anamazing example of a bubble),但同时也表示不知道什么时候会破。如果他都不能预测股市,甚至于预测比股市系统简单一百倍的比特币什么时候崩盘,那我觉得大概率这个星球上可能就没人能预测了。

总有人想要用某些单一指标的变化去预测股市、预测崩盘,但单一指标注定要失败。为什么,因为历史上什么样姿势的崩盘都有。有人说估值高容易崩盘,有人说利率上升容易崩盘,有人说通胀高容易崩盘,结果——正如下表所示——在战后美国股市所有 20%规模的“崩盘”中,既有高估值又有低估值,既有高利率又有低利率,既有高通胀又有低通胀。高估值配低通胀会崩,低估值配高通胀也会崩,请随意搭配。

“某个广为人知的权威指标能用来准确预测股市”这本来就是一个悖论——因为如果天地之间确实有某一个指标能精准地担当市场前导,那它也必然是一个被市场忽视的不算哪根葱的指标。不然市场就会提前反应。比如,如果席勒市盈率确实就是上帝赐给我们的神器,比如每次一旦它达到20X 股市就崩盘且屡试不爽,那么它将永远到不了20X,因为在到达 20X之前大家都会踊跃出逃、大卖特卖。

所以我怀疑——但不能百分之百确信——世界上根本就没有这么一个水晶球的存在。

▌六、结语

就如同我喜欢研究的、同样也是这个世界大多数的问题的特性:股市能不能被预测,这又是一个复杂的不能一刀切的问题。而很多研究者本身也是在能与不能之间犹豫不决。

比如一个叫奥斯伯恩(M.F.M Osborne)(这哥们很不出名,但今天的高频交易者们应该来这里拜码头)的人,作为天文学家,奥斯伯恩在美国海军的实验室里,搞出了《论股市里的布朗运动》(Brownian Motion in the Stock Market)这个研究成果,这有点爱因斯坦在专利局里搞相对论的意思。奥斯伯恩在这篇论文里得出结论:股价的变化就跟一堆在水里的粒子的运动没什么两样。

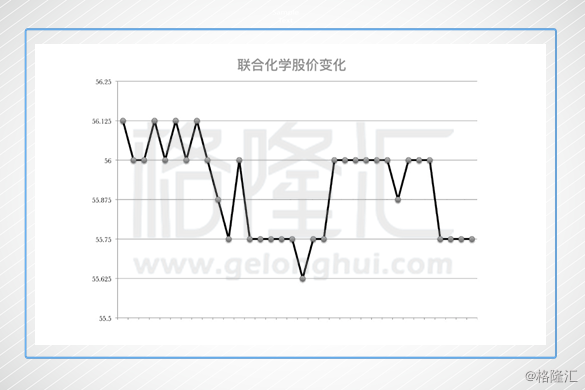

但科学家嘛,还是讲证据的,当他看到下面这个联合化学公司(Allied Chemical)几分钟内的股价变动图后,奥斯伯恩的老蛋也不定了。

奥斯伯恩想,只要不是瞎子就能看得出来,这股价变化不太随机啊,56美元和55.75美元这两档价位明显成交更多,而交易者也似乎喜欢在这两个价位之间成交。

奥斯伯恩发现韭菜散户下单喜欢限定价格在整数位,比如说9块或者10块,但是当时股价都是以1/8作为最小单位的(所以你会看到图中56.125这个奇葩价位)。所以奥斯伯恩认为——聪明点的交易者会选择在比如 9又1 /8的价位去进货,因为他知道9块钱有很多订单支撑;然后他又会选择在9又7/8的价位去出货,因为他知道10块钱有很多订单打压。这种策略下,他亏最多亏1/8美元,但却很可能赚到向上的6/8。

于是原本对随机游走深信不疑的奥斯伯恩在一篇叫《交易所做市与反转》(Market Making and Reversal on the Stock Exchange)的论文中就提出可以从市场上交易者的一些行为偏好中渔利。并且他还设想了可以通过计算机程序来自动完成这种单笔获利较小但是频率极高的交易。这是在1966年,当时还没有计算机能够满足奥斯伯恩远大的理想;当然现在高频交易已经家喻户晓,而其祖师爷就在这里。

我的意思是:能让一个坚定的布朗运动主义者转而去创见性地去孕育出高频交易的胚胎——说明这个问题很难用粗暴的“是”或者“否”来简单回答。

我个人倾向于相信(纯属个人观点):短期波动很难预测,你也许可以通过趋势投资来渔获短期波动,但其可重复可持续性我很怀疑;而中期(一两年内)的价格波动更难预测,我个人的做法是彻底放弃预测;但是从长远来看——如果你眼光放到二十年或三十年,从各国股市的经验来看,还是有一定的规律,那就是——股市总是会涨的。好吧我承认我这是一个不坦诚的预测。

而我认为想要投资获得成功,你短中期能不能开天眼其实也不是很重要。正如与其去预测天气,你不如出门带把伞;与其去预测地震,你不如把房子修修牢;你面对一个投资世界的黑箱,做好分散、做好纪律、做好风控,你应该是有信心能够面对未知的明天的。当然会有很多人对diversification 分散多样化嗤之以鼻,这个我完全能理解,看到别人全仓迅雷在那里几天翻一番时,我其实是很眼红的;但眼红归眼红我不会脑热,我知道我分散的组合虽然不能几天翻一番,但会让我更有信心去面对混沌的明天。

我发现好像很多食物链顶端的经济学大神都对预测未来这件事比较悲观。比如还有一个叫托马斯·萨金特(Thomas Sargent)的经济学家,他曾出演了某个台词巨短的广告:

主持人:“ 今晚,我们请到了托马斯·萨金特教授,他是诺奖得主,也是世界上被引用最多的经济学家之一。萨金特教授,您能告诉我们两年后定期存款的利率是多少吗?”

萨金特教授:“不能。”

主持人:“如果他都不能,那就没人能,所以你需要XX银行的浮动利率美金定存。”

……

所以,你需要一个分散的、有纪律的、能面对混沌的投资组合。

格隆汇 2017-11-18 18:00

https://www.sohu.com/a/205151501_313170

0