关键要点

● 费雪第一个提出以公司的潜在增长能力来衡量其股票价值。

● 费雪认为,刚入股市的投资者应当将投资组合集中化,仅买入一只或几只具备高成长性的股票。

● 关于战争的影响,费雪认为,股市常常在战争爆发前出现下跌,在战争爆发时走稳,在战争结束后狂飙。

● 费雪认为,追求资本大幅增长的投资人,应当淡化股息的重要性。

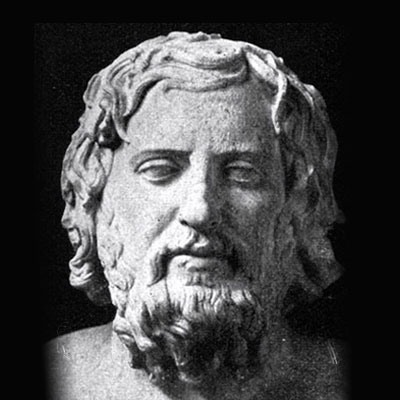

如果说格雷厄姆是坚持「低风险」投资的价值分析大师,那么菲利普·费雪则可以称为追逐「高风险高收益」的成长股之父。

作为现代投资理论的开路先锋之一,费雪第一个提出以公司的潜在增长能力来衡量其股票价值。

费雪认为,可以增加公司内在价值的分析,关注公司发展前景和管理能力,反对以短期买卖来获得利润,支持长期的股票投资,建议投资者购买有成长价值期望的股票。

费雪还认为,刚入股市的投资者应当将投资组合集中化,仅买入一只或几只具备高成长性的股票。

葡萄藤战法

费雪执着于成长性投资,重视公司经营层面质化的特征。

为了准确判断一家公司是否具备成长性,费雪从公司的发展前景、盈利能力、管理水平等角度分析,创立了一套完整的理论分析体系:

发展前景方面:

公司是否属于新兴产业,是否具有市场潜力?

——处于新兴行业,而且市场潜力越大的公司,往往拥有高于行业平均水平的盈利能力;

盈利能力方面:

公司能否有效控制成本?

——能够控制成本的公司往往经得起市场考验,维持盈利能力;

公司是否具备高水准的行销能力?

——再好的产品或者服务,如果缺乏行销能力,也很可能无法占领市场;

公司管理方面:

公司的各项投资是否都有致力于长期发展的战略?

公司管理层是否具备高水准的经营管理能力、是否诚实正直、是否具备强烈的责任心?

……

基于以上分析,费雪创立了一个名为「葡萄藤」的战法,意思就是要像在杂乱无章的葡萄架上摸索主要的葡萄藤一样,带着目的多方打听,通过访问公司高层、员工、顾客甚至是竞争对手等途径,跟踪核心资讯,排除无效信息,最终摸清公司的真实情况。

十不投资原则

费雪在半个多世纪的投资生涯中,总结了以下十个不投资原则:

第一,不买处于创业阶段的公司。费雪将成立不满3年或稳定盈利不足1年的企业界定为创业企业。如果一家公司正处于创业阶段,投资者只能看到公司的发展蓝图,防范其风险和预测其优点的判断成本都很高。与分析老公司相比,在创业企业中做出错误判断的几率要高很多,而老公司里面多的是绝佳投资机会。

第二,不要因为一只好股票只因为在「场外市场」交易就对其置之不理。投资的关键是选择成长股,选好的企业,而不是这个企业在哪里上市。

第三,不要因为喜欢公司年报的「格调」,就购买该公司的股票。这种行为实际上是过度情绪化的表现,优秀的投资者一定要在任何时刻保持足够的理性。

第四,不要以为公司的市盈率高,就表示未来的盈利增长已经在股价上得到反映。费雪认为,真正优秀的成长企业能不断开发新的盈利来源,而且所处行业具有相近的成长动力,那5-10年后的市盈率肯定高于一般普通股票。

第五,不要锱铢必较。费雪认为,买成长股不能太「省钱」,不必为了中意股票的些许价格差异而错过了投资时机。一旦认定目标公司盈利即将大幅改善,就是买入机会。

第六,不要过度强调分散投资。费雪认为,投资者如果过分强调分散投资,那么将可能对手中持有的大量股票无暇顾及,最终效果反而不好。

第七,不要担心在战争阴影笼罩下买进股票的风险。费雪认为,20世纪发生了10次大的战争,统计发现,股市在战争前都是出现下跌,但在战争爆发时开始走稳,在战争结束后出现狂飙。究其原因,就是战争使得政府巨额开支,从而摊薄了货币的购买力,也就是导致通货膨胀。因此,在战争爆发后持有现金是最不明智的做法。正确的做法是在战争爆发前小心地逐步购买,战争爆发后马上加快购买速度。不过要注意的是,如果战争中本国失败,那本国的货币也将变得一文不值,而投资者不管是持有股票,还是抱有现金,结果都一样。

第八,不要被股票过往的数据记录所影响。费雪认为,影响股价的主要因素是未来而不是过去,公司所处行业的变化、市场竞争力的变化、新产品的推出、管理层的更换等等,更应该成为投资人潜心研究的内容。

第九,买入真正优秀的成长股时,除了考虑价格,还需要考虑时机因素。这其实说的是在无法完全判断行情走势的时候,可以选择在重要的时间点进行「定投」。费雪认为,买入价格不是依据技术上的重要点位,即不在特定的价格买进股票,而在特定的日子买进,例如公司发展上的某个重要节点。研究这家公司历史上成功的经营计划,可以发现这些经营计划在发展阶段上的某一点,便会反映在股价上。

第十,不要随波逐流。费雪认为,聪明的投资者需要独立思考,在绝大部分人的意见偏向某一边时,敢于提出自己的不同于大众的答案。初出茅庐的投资者应该首先练习的最简单方法,就是千万不要随波逐流,避免陷入羊群效应。

八大投资哲学理念

费雪还在其《论成长股获利》一书中,总结了他的八大投资理念:

第一,投资目标专注于成长型公司。这类成长型公司,往往有其较为清晰的发展计划,支持盈利长期大幅增长,且其内在特质很难让新加入者分享其高成长。

第二,集中全力购买那些失宠的公司。当市场走势或当时市场误判一家公司的真正价值,使得股价远低于真正的价值时,应该对其果断买进。如果有若干个可选的投资目标,则应该挑选那个股价相对于价值最低的公司,这样投资风险才能降到最低。

第三,珍惜优质公司的低价买入机会。出色的公司在任何市场中都只占5%左右,而能找到其中股价偏低的则更是千载难逢的好机会,一旦机会来临,应该重仓买进。

第四,追求资本大幅增长的投资人,应淡化股息的重要性。在获利高但股息低或根本不发股息的公司中,最有可能找到十分理想的投资对象。大多数成长型的公司,总是将大部分盈利投入到新的业务扩张中去。若大比例分红(多指现金分红),则多数是因为公司的业务扩张有难度。

第五,人都是会犯错误的,这一点投资者要有清晰的认知,要把这种错误定义成为了获得更大的收益而投入的固有成本。但是,永远也不要忽视错误,而是要尽快分析错误,了解犯错的原因,并弄清楚如何避免再次犯错。在一些股票上具备小额亏损承受力,而在另外一些有前景的股票上不断扩大利润,这是良好的投资管理标志。

第六,应当坚定持有股票直到公司的性质发生根本性改变,或者说直到公司的成长率不再高于市场。除非有非常例外的情形,否则不应该因经济或股市走向的预测而抛售,因为这方面的变动太难预测。绝对不要因为短期原因,就卖出最具魅力的股票。

第七,卓越的股票投资管理,一个基本要素是不要盲从当前的金融圈主流意见,也不要为了反其道而行便排斥当前盛行的看法。投资人应该拥有更多的知识,应用更好的判断力,彻底评估特定的情境,并有勇气把你的判断结果告诉他人,当你是对的时候,要学会坚持。

第八,投资股票和人类其他大部分活动领域一样,想要成功,就必须努力工作,勤奋不懈,诚信正直。股票投资,有时难免需要靠运气,但就长期而言,好运、倒霉会相抵,想要持续成功,就必须依靠技能和运用良好的原则。

0