成长与价值就像一枚硬币的两面,虽然策略不同,却有着相同的哲学与底层逻辑,只有外行人才会把这两面对立起来,搞无谓的“成长价值之争”。

我在新生资本接受了较为完备的价值投资体系(偏芒格、李录那一套),而且是其研究组的成员之一。这种深度的价值投资方法,主要以自下而上的方式择股,更注重确定性,对收益率的要求,合理便可(如年化20%)。有一次我看到一位知名基金经理的言论:在中国,价值和成长是一回事。我深以为然:对于普通投资者而言,深度价值投资的方法提供了确定性,然而对我们这种本来就干这行的人而言,研究能力与精力是优势,以价值投资体系为内核,构建一套成长投资的方法论,是有必要的。

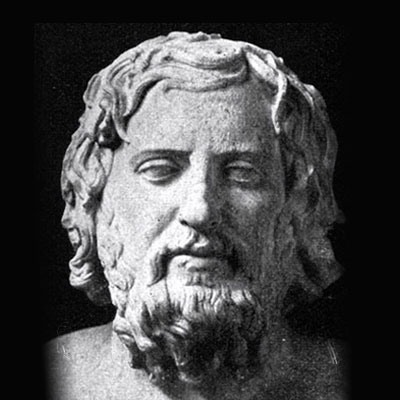

本文是菲利普·费雪的《怎样选择成长股》读书笔记。在我看来,成长股的投资体系必须建立在价值投资的基础之上,比如对我个人来说,我在新生资本建立起来的价值投资体系是“游戏本体”,而本文则是一篇“资料片”而已。所以本文的读者,得先有价值投资的常识。

1、成长与价值的相同内核

世人对价值投资往往有误解,如“价值投资就是买便宜货”之类,这里不费神驳斥了。在我看来,价值投资就一句话,那就是以合理的价格买到物有所值的东西。只是对传统的价值投资者而言,对确定性的追求更强,因此通常采用自下而上的择股方法,选出来的公司通常已有较高的ROE、稳定的市占率,但代价就是行业可能已经趋于成熟,以增长率为代价;成长投资者通常愿意牺牲一定的确定性,较不看重当下的ROE,而是判断未来的成长性,这就意味着成长投资者需要的技能更强。

其实它们的内核基本是一致的,这就为什么我说价值投资是游戏本体,成长投资是DLC,只有外行才非要把它们对立起来。巴菲特自己也说,他的投资体系,85%来自格雷厄姆,15%来自菲利普·费雪。See?巴菲特也是个买了DLC的游戏玩家。

(1)都注重基本面,或者说仅注重基本面

费雪根本不满足每年15%-20%收益率,最好10年20倍的那种,他对“一家公司能否成长”的判断是完全基于基本面的,比如新技术的前景、产能释放的时间等。至于技术面的东西,什么江恩、波浪、ene,谢天谢地,完全不在考虑范围之内。

从这一点看,巴菲特、唐朝、张坤,都偏价值投资,而林园偏成长投资。但是它们的哲学是相同的,唯一的不同就是“确定性-收益率”坐标的偏好。

(2)都忽视宏观周期与波动

巴菲特不是不懂宏观,只是不给予过高权重。价值投资者之所以喜欢自下而上择股,是因为通常这样选出来的公司已有穿越周期的能力。宏观经济是一个混沌系统,非常难以判断,既然如此,我何必花大心思去判断行情?选择能够穿越周期的公司,拿着得了。

关于宏观周期的判断方法,可见我往期文章:《一个分析框架:如何判断资本市场周期?》

事实上,机构投资者非常喜欢研究宏观周期,而且宏观分析师往往给人一种高大上的存在,然而费雪和巴菲特都觉得这东西没用。费雪在书中直言“我反对使用这种方法”。你的数据、逻辑都是对的,最后预测的结果就是错的,这在宏观分析里是家常便饭,不是因为宏观分析师是5B,而是因为这本来就是一个混沌系统,已经超过了人类的能力圈。周金涛是个例外,但他泄露了太多天机。

如果一天只有24个小时,与其纠结于性价比不高的宏观分析,不如把时间花在更靠谱的地方。能穿越周期的永远是个股,这是任何投资者的落脚点。

(3)都必须长持

既然判断宏观周期与市场行情的性价比根本就不高,那怎么办呢?费雪和巴菲特一样,都是在合适的时候买入,长持得了。在书中,费雪好几次用了“抱牢”一词。如果这家公司的基本面真的能够高速成长,你何必在乎一时的涨跌?即使今年刚好遇到熊市,价格回撤了一半,等行情过去,估值修复,你抱牢一只成长股带来的收益,也比你搞什么“波段操作”高得多。

费雪给自己制定了“三年原则”,即持有至少三年。第一年赚钱了,那叫运气,可许多人把运气当本事了。第二年如果成绩还不好,他会不喜欢这家公司,但不喜欢不等于卖出,他会反思自己的判断,如果觉得自己的逻辑没错,那他还会继续持有至少到第三年。

成长,也是需要时间才能看出来的。因为业绩的提升绝不是你今天买了,明天就能兑现的,少则几个月,多则一年,耐心是价值、成长都必备的素质。

(4)都建立在深度研究的基础上,对成长投资者而言,该技能要求更高

成长投资也要求“别人贪婪我恐惧,别人恐惧我贪婪”,但不是无脑。网上有这么一张图片,大意是嘲笑那些逆向投资的,我本人挺反感这张图片,逆向投资不是无脑抬杠,而是建立在大量研究的基础上。何时可以满仓?你算过估值了吗?你研究过公司的业绩拐点了吗?没有,只是拍着脑袋说“可以加仓了”,那就是无脑。

波动不是风险,无知才是。巴菲特这么说,费雪也这么说。只有逆向投资,你才能赚取超额收益,然而当你决定逆向投资时,至少好好做研究,确保你不像上图的大爷一样无脑。

(5)都注重能力圈,对标的非常严苛

成长投资不是赛道投资,赚的不是β,或者说,并不仅仅是β的钱。预判公司即将迎来业绩拐点,提前埋伏,并等待业绩的释放,同时市场发现了它的价值,实现戴维斯双击,同时赚α、β的钱。

当然,能有这种实力的公司,必须是行业中最优秀的那个才行。费雪和巴菲特一样,不分散持股,只在自己的能力圈里做深做透。费雪擅长科技制造业,对消费的把握欠佳,而巴菲特相反。林园也说自己最熟悉的公司只有20家,他就在这20家里进行决战,至于其他不懂的,不懂就是不懂,不懂也无妨。

(6)卖出的条件都一样

对于价值投资者来说,不愿持有10年,就别持有10分钟,其实对于成长股来说也一样。费雪认为,只有三个理由才构成出售的条件:之前的判断是错误的,那就坦诚面对自己的错误;之前的判断没错,但公司在发展过程中基本面发生了变化,原来的投资逻辑被打破了;出现了性价比更高、更有吸引力的投资机会。

你能够在很多地方看到这三个条件,无论是价值投资、成长投资,都以这三个条件为卖出的标准。费雪认为,只要这家公司还能成长,你就“抱牢”它。前面说无论是何种投资方法,对标的的要求都非常严苛,如果你买入的确实是有高增长潜力的、杰出的公司,你会发现卖掉它的理由根本就不复存在。

2、价值与成长的不同之处

(1)对估值的态度不同

那么,它们最大的不同在哪呢?我认为可能是在对估值的态度上。安全边际是价值投资者最看重的一个东西,价格必须足够低估才行,而成长投资不然,至少从费雪的书上,我看不到这四个字。成长投资要求的是对基本面的深度研究与了解,不求安全边际,求的是公司发展符合预期,从而获得预期中的收益率。在这个过程中,成长投资牺牲了确定性。

由于安全边际的存在,价值投资者的做法是耐心等待,数年不出手,机会一来就下重手。比如贵州茅台,我们算出最佳的重仓时间可能就是2013年,但这就意味着,若2013年我错过了这个机会,其余时间我最好就是继续等,或者物色别的标的。

既然成长投资并不看重安全边际,那么对于买入时点的选择,便不是以所谓的价格作为标尺的了。毕竟市场对于成长股都是有目共睹的,假设宁德时代现在是55倍PE,那么,它作为一只成长股,你要用价值投资的方法,非要等待它掉到20倍才肯出手,那恐怕是永远也等不到了——除非一种情况,动力电池行业已经进入成熟期,市场对它的估值自然下调,但不好意思,此时已经不是成长投资了,只是传统的价值投资罢了。

那么成长投资的买入时点是以什么为标尺的呢?是边际改善。

比如一门新技术的开发,或者新产能的投放,以制造业为例,一座新工厂的建设需要数年,试产期可能也需要数个星期,这个时间都是在吃现金流的,这个时候公司的财务报表可能很难看,甚至市场上出现负面的声音,说管理层是5B,当初就不该投产这些。然而随着时间的推移,每股盈余将逐步改善,判断何时基本面将出现拐点,是合适的时点。

同样,如果一家公司有优秀的管理层(管理层,又是管理层),那么公司陷入困境时,可能也是较好的买入机会。因为优秀的管理层总会坚定地采取措施,当这些措施的效果开始反映在盈余上时,就是较好的买入时点。有良好基本面与管理层的公司,出现危机时往往是较佳的买入时机。

然而,既便如此,没有人能够精确预判时间。你认为产能是时候释放了,结果可能再给你拖个大半年,或者你知道管理层正在采取措施,但这些措施也花了好几个月才使得基本面逐渐改善,这都是很正常的。因此又回到前面说的“长持”,如果你的观察与逻辑是对的,那么唯一剩下的就是耐心了。

价值投资者在特定的价格买入,成长投资者在特定的日子买入(经营发展阶段的某一个时点),这是两者最大的区别。

(2)对管理层的权重不同

传统的价值投资较为弱化对管理层的研究,更多地重视公司本身的竞争力。然而费雪对管理层的看重,花费了大量笔墨。

我认为这是两种投资方式因行业所处阶段不同而导致的差异。价值投资重视确定性,所选标的一般较为成熟,在一个成熟的行业里,行业格局、竞争优势本身更为重要,管理层只要不乱来,一般不会出太大问题,如茅台、片仔癀、恒顺醋业等,而且在这样的行业里,投资者反而较担心管理层过于野心勃勃,脱离已有竞争优势的领域而进入危险地带,比如茅台冰淇淋。

然而对成长股来说,管理层尤为重要。因为成长期的公司面临激烈竞争和变革,至于变革的成功率,只要战略方向没错,那就只能事在人为了。管理层是否有企业家精神,人品如何,高管是否一条心,员工是否有士气,以及管理层以往的表现(如过去开发的效率如何,立flag有没有实现,新产品的成功率如何),都是公司能否持续成长的关键因素。在一个成长期的行业里,竞争优势尚未稳固,指望佛系管理就能胜出,是不可能的。

3、投资检查清单

传统价值投资一般以财务指标为出发点来择股,如ROE>15%,毛利率>30%,市占率>30%等,然而这种方法选出来的公司大多是处于成熟期的。成长期的公司盈利尚未完全释放,可能现在的ROE只有10%,因此通过这种方法是选不出成长股的。

那么成长股要怎么选呢?费雪的做法是与人交流。比如投资专家、企业高管、科学家等,他们总能说出几家公司的名字,费雪就会把这些名字记下来,再去看看值不值得继续深入。可以说,这种方法颇有“随缘”的成分。他所着手研究的公司里,1/5来自业内朋友提供的线索,4/5来自投资专家。

然后他会大致浏览资产负债表,确定资本结构和财务的整体状况,并大致通过一些公开资料了解这家公司的情况。费雪很注重与其他人的交流(他称之为“闲聊法”),从而尽可能获得足够多的信息。因此,第一种可能性是,他无法获得足够多的信息(前面说了,成长投资更注重深度研究),那么最聪明的做法就是把这家公司扔一边去,个人能力圈有限,不懂就是不懂。

第二种可能是,这家公司处于费雪的能力圈内,那么他会对照自己的“投资检查清单”,来决定要不要继续深入研究下去。

这个清单包含15条特征,满足得越多越好:

产品是否有增长潜力?未来营业额可否大幅增长?它指的不是因为运气或环境改变带来的临时的业绩改善,而是因为竞争力的持续巩固、技术研发、产品开发能力等内生因素。行业处于技术变迁的拐点,公司的研发能力优秀,有望因此获得长期的营业额增长,是第一个判断因素。

管理层是否有足够的能力和决心?前面提到,成长股对人的考核更为严格,因为在这种多变的环境里,讲究事在人为。

研发能力与效果。不仅仅是研发费用率,还包括研发团队的配置、过去的成功率、制度等。不仅包括技术能力,还包括技术与市场结合的能力,不能陷入工程师孤芳自赏的陷阱。

杰出的销售能力。

有能力维持高于竞争对手的利润率,或至少,有逻辑表明其盈利能力正在提高。如果一家公司利润率低,那么它必须是为了增长、研发而花掉这些钱,如果这些投入的钱有能够提高其竞争优势的逻辑,从而逐渐提高其利润率,那么这也是个好标的。

管理层有为维持或提高利润率而做出努力。

有良好的劳资关系,基层员工觉得自己受到尊重,有奔头,士气佳。在这一块,不少公司做得并不好,据说某多公司连厕所都不舍得多开几个,还有的公司喜欢讲“福报”的。

高管关系很好,一条心,不内斗。尤其创始人,有企业家精神,有开放的心胸,能虚心接纳负面意见。

有完善的治理结构和人才梯队,当公司的业务不断成长时,组织有能力跟上。从这一点看,如果一家公司总是从外面空降领导,那么这家公司的人才培养能力肯定不行。

重视成本控制、财务管理。

有独特的竞争力。这里和传统价值投资所说的竞争优势也略有差别,对于成长股而言,不一定非要马上具备碾压性的竞争优势,然而,这家公司至少要有竞争优势越来越强的能力。比如随着公司的发展,规模经济能够越来越强,而管理层的高效运营、文化也是成长股的竞争力——但是在传统的价值投资体系里,管理、文化不可视为竞争优势。

注重长远盈利,而不是短期蝇头小利,比如很多人喜欢研发费用化而不是资本化的公司,因为费用化可以不摊薄未来的利润。

不怕再融资,就怕破坏价值的再融资。传统的价值投资者不太喜欢再融资,因为公司理应为投资者分钱,而不是伸手拿钱,但这得分情况。处于成长期的公司对现金流的要求较高,在经营性现金流量无法满足要求的前提下,筹资性现金流就是重要的来源,优秀的公司一开始最好善用债务融资,因为这会使盈余增加,待日后债务融资无法满足需求,需要用到股权融资的时候,至少股价能涨上去,公司也能以更低的成本筹措更多资金。

管理层不是那种报喜不报忧的,对于投资者询问的负面问题,不会顾左右而言他或三缄其口。

若说前面14个条件或许还可以放宽,那么最后这一个条件则是必要条件,若缺少最后这个条件,那么可以直接排除,那就是管理层的人品问题,是否确实关心股东的利益。比如管理层给自己极高的薪水,大股东或一把手的工资是二把手的好几倍,或滥用职权进行利益输送等,这种公司直接躲开。

投资人最有限的就是精力,这15条标准就是筛子,如果越来越多的证据表明一家公司不符合以上特征,那么就不必费神去看了,包括平庸的公司,也无需去看。只投杰出的公司——这是巴菲特、费雪的共性。

从以上可以看出,成长股的择股标准与价值投资有很大差别。价值投资注重已有的确定性(如ROE),而成长投资更多地先从定性的角度去判断公司的可持续成长性。不少价值投资者对杠杆较为排斥,偏好现金流好、少杠杆的公司,然而对于成长期的公司而言,要求其现金流有多强大本身就是不现实的,只要确实能够促进增长、巩固公司的行业地位,必要的融资都是合理的。同时由于成长期的公司尚不稳定,“人”成为最大的变数,茅台随便找个菜鸟都能管好,但成长型公司对企业家的要求极高。

4、其他

(1)关于择时

很多人对巴菲特有误解,觉得巴菲特并不择时,其实不然。巴菲特与费雪都会择时,只是此择时非彼择时,不是所谓的看图形判断底部,也不是所谓的宏观经济周期。价值投资者(巴菲特)的择时,锚点是价格,当出现有吸引力的低价,有足够安全边际时,价值投资者会下重手;成长投资者(费雪)的择时,锚点是经营改善的时点,当新技术、新产能即将释放,或管理层做出了改善业绩的努力,盈利数据即将改善时,成长投资者会买入。

盈余即将大幅改善,但还没有反映在利润表上,市场也尚未察觉,这是成长股最佳的买入时点。与价值投资者的保守、耐心不同,费雪认为:“合适的买入机会一出现,就应该投入适当的金额买入,如果你确定某家公司值得去投,那就放手去做。”

这就会出现一个问题:如果我买得太贵怎么办呢?如果我买入了600块钱的宁德时代,结果今年掉到300多,怎么办呢?

首先,我个人认为买入不是无脑的,无论价值还是成长,都要买入“物有所值”的公司。我们在做投研的时候也要预测公司未来3-5年的盈利,测算可能的收益率,如果觉得成长投资就是无脑买入,那么我觉得这是你自己的问题。

其次,时间可以抚平估值。成长股的估值确实并不便宜,即使你一买入就遇到熊市、回撤,那么,在“卖出的三个条件”并不满足的前提下,最好的办法就是长持,只要增长的逻辑在,股价迟早会回到你买入的那个水平,如果那个时候公司的增长逻辑还在,那么你迟早能在最后吃到肉。

很多人会想到用波段的方式来降低成本,比如500块买入宁德时代,600块卖掉,300块再抄回来,岂不完美——可惜,正如许多投资大师们说的,预测市场本来就不靠谱,站在这个时点,你知道宁德时代下个月是多少钱吗?300?还是200?或者500?与其瞎猜,不如拿着。

(2)关于市盈率

对于价值投资者而言,价格是非常严格的一环,“便宜就是硬道理”,这是许多价值投资者的圭臬。而成长投资者对估值的容忍度确实更高。

价值投资者最担心的就是估值的下降,而且对于大多数公司来说,随着体量越来越大,产业周期趋于成熟,PE的下降是必然的。

然而费雪认为,何为PE?就是投资者内心的投射。如果一家公司,现在的PE是70倍,那么如果你通过研究分析,认为5年之后它其实还能像现在一样持续成长,那么70倍PE并不见得高。若其成长性得以维持,你会发现等了5年,它的PE还是70倍,或至少掉不到价值投资者们认为所谓的合理位置。

所以对PE的看法,最终还是落实到标的本身,是标的所处的行业周期、标的本身的竞争力与成长性等一系列因素综合作用的结果,同时也要考虑市场周期(若是2021年的70倍,那肯定是高估的)。有一些价值投资者会锁定一个市盈率,比如PE高于35倍的都不看,这在价值投资的体系里是对的,然而不能用于成长投资的逻辑。

写到这里,我发现DCF估值法确实也是不太适合成长投资的。处于成长期的公司,现金流并不稳定,而DCF建模往往是线性外推的,因此你无法准确判断5年后这家公司的现金流应该是什么样的,更不可能在成长期的时候就假设其第N年会进入永续增长期,并定一个永续增长率。

因此,相对估值法可能确实更适合于成长股,如果你对基本面有研究,那么至少预测其未来3-5年的营业收入与净利润还是可以的(至少比预测自由现金流来得简单),同时,判断未来3-5年行业的生命周期,若没有过早进入成熟期,那么PE大概率也不会降得太过分。

(3)关于股利

许多价值投资者是非常喜欢股利的,我之前看过一个人的择股方法,股息率便是其中一个要素。理由很简单,能大量分红派息的公司,现金流好,注重股东权益,且股价除权除息后会下降,相当于当时买入的成本被摊薄。

然而,如果一家公司本可以拿这些分红的钱去再投资,那么分红就是一个不必要的条件。处于成长期的公司,恰恰是最需要钱来扩张的时候,因此这类公司大额分红是并不适宜的。

价值投资则更关注成熟期,因此对于分红的态度,也是不同策略带来的不同逻辑而已。

5、后记

回到最前面说的:价值与成长,乃是一枚硬币的两面。在我看来,价值投资体系就是游戏的本体,而成长投资则是DLC。我这篇文章算是读书笔记,因此没有洋洋洒洒地写一大堆成长投资的系统性理论,读者应先了解价值投资这个“游戏本体”,再来读本文为好。

可以看出,价值与成长,底层逻辑与内核在根本上都是一致的,都是对基本面进行深刻的研究,挑出最优秀的公司,并在合理的价格买入,长期持有,陪伴公司一起成长,不理会中间的波动,以获得物有所值的回报。不同的是,价值投资偏好确定性,而成长投资偏好收益率,这使得后者对能力圈的要求更高。

既然要确定性,那么一家公司大概率是处于成熟期的行业里,格局已经稳定,增速已经放缓,公司的竞争优势尤其重要,能提供稳定的ROE以及现金流。

既然要成长性,那么一家公司大概率是处于成长期的行业里,行业风云变幻,人的因素尤其重要,你就别指望这家公司现在的ROE有多高,现金流有多好,但是它未来必须能够变好。

因此,价值投资者往往自下而上,以财务数据为指标先筛出一波。但对于成长投资者来说,这并不靠谱。

不同的投资策略,方法是不同的,这与投资者的追求有关。所以我觉得,人为地搞什么“茅指数”、“宁组合”,还把两个拿出来对比和PK,是极其无聊的行为。

最后贴几篇大佬们的投资体系作为参考。

价值投资派:

《看完5万字的张坤文章合集后,我整理了他的投资方法》

《看完12万字的邱国鹭文集,我整理了他的投研方法》

成长投资派:

《林园投资方法:一套适合中国人思维的投资体系》

作者:投资林教头

https://www.bilibili.com/read/cv16948192

0