在探索投资领域的浩瀚海洋中,理解市场的本质及其变幻莫测的行为对每一位投资者来说都是至关重要的。

在这方面,没有什么比本杰明·格雷厄姆的“市场先生”概念更为生动和富有启示意义了。

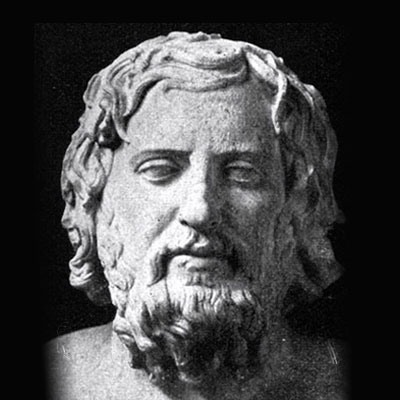

作为投资领域的奠基人之一,格雷厄姆不仅通过其开创性的著作《聪明的投资者》影响了无数投资者,包括沃伦·巴菲特在内的多位传奇人物,而且他所创造的“市场先生”这一形象,更是深刻地揭示了股票市场波动性的本质,为投资者提供了一个关于如何面对市场非理性波动的经典框架。

本文将深入探讨“市场先生”的比喻,解析其背后的智慧,以及这一概念对当代投资者的实践意义。

“市场先生”(Mr. Market)是一个由著名投资家本杰明·格雷厄姆(Benjamin Graham)在其著作《聪明的投资者》(The Intelligent Investor)中创造的比喻,用来形象地描述股票市场的行为。格雷厄姆通过“市场先生”的形象,向投资者传达了关于市场波动性的深刻理解和应对策略。

市场先生的形象

“市场先生”被描绘成一个情绪多变的合作伙伴。每天,他都会根据自己的情绪波动,提出一个购买你所持有的股份或将他的股份卖给你的价格。有时这个价格反映了内在价值的合理估计,而有时则完全脱离现实,过高或过低。

核心寓意

格雷厄姆使用“市场先生”这一比喻,旨在教育投资者关于市场情绪的本质和如何应对市场的不理性行为。核心思想包括:

- 市场的非理性:“市场先生”的情绪化反映了现实世界中市场的非理性波动。这种波动常常基于投机者的恐惧和贪婪,而非公司基本面的实际变化。

- 独立思考:投资者应当独立于市场的情绪,对自己的投资做出理性的决策。当“市场先生”提出的价格远低于公司的内在价值时买入,远高于内在价值时卖出。

- 内在价值:重视投资对象的内在价值是格雷厄姆投资哲学的核心。投资者应该专注于公司的基本面分析,确定其内在价值,并以此作为投资决策的依据。

- 市场波动的机遇:格雷厄姆认为,市场的波动不仅是风险,更是机会。理智的投资者会利用市场的非理性行为,以低于内在价值的价格购买优质股票。

实践意义

在投资实践中,理解并应用“市场先生”的概念可以帮助投资者保持冷静,避免在市场波动中做出冲动的决策。通过专注于公司的内在价值和基本面分析,投资者可以更好地识别投资机会和风险,从而做出更加理性的投资选择。

总的来说,“市场先生”的比喻深刻地揭示了股票市场的非理性本质和投资中的心理挑战,强调了内在价值的重要性和理性投资的重要性。对于任何希望在投资领域长期成功的人而言,理解并运用格雷厄姆的这一理念至关重要。

(一)

“市场先生”提供的价格如何反映了市场的情绪和非理性行为?

“市场先生”提供的价格反映了市场的情绪和非理性行为,主要通过以下几个方面体现:

- 情绪波动:“市场先生”的情绪化特征象征着市场参与者的情绪变化,这些情绪包括恐惧、贪婪、乐观和悲观等。当市场普遍乐观时,参与者可能过度评估资产的价值,导致“市场先生”提供的价格高于资产的内在价值;相反,当市场普遍悲观时,价格则可能低于内在价值。

- 非理性反应:市场上的信息反应往往是即时且情绪化的。例如,一条负面新闻可能导致市场恐慌,使得“市场先生”的报价迅速下跌,反映了市场对未来前景的悲观预期。这种反应往往过度放大了实际影响,显示了市场非理性的一面。

- 羊群效应:“市场先生”的报价也反映了羊群效应,即投资者倾向于跟随市场大流,而不是基于自己对资产基本面的独立分析。这种行为导致资产价格的波动性增加,有时与资产的实际价值关联不大。

- 投机行为:市场中的投机者试图从价格波动中获利,而不是基于公司的长期价值进行投资。这种行为加剧了市场的波动性,使得“市场先生”的价格更多地反映了短期的供需动态,而不是长期的价值。

- 心理偏差:“市场先生”的价格还体现了多种心理偏差,如过度自信、锚定效应、损失厌恶等,这些偏差扭曲了投资决策过程,导致价格远离合理的基于基本面的估值。

通过这些机制,“市场先生”提供的价格成为了市场情绪和非理性行为的直接体现。它提醒投资者,市场价格并非总是反映资产的真实价值。理解这一点对于那些寻求利用市场非理性以获取投资机会的投资者来说至关重要,它促使投资者采取更为谨慎和基于研究的方法来做出投资决策。

(二)

在面对“市场先生”的非理性报价时,投资者应该如何判断一个资产的内在价值?

面对“市场先生”的非理性报价时,判断一个资产的内在价值是投资成功的关键。这一过程涉及到对公司基本面的深入分析以及对其长期前景的评估。以下是一些步骤和方法,帮助投资者评估资产的内在价值:

1.财务报表分析

- 盈利能力:通过利润表了解公司的收入、成本和净利润等关键指标,评估公司的盈利能力。

- 资产负债情况:通过资产负债表评估公司的资产、负债和所有者权益,确定公司的财务健康状况。

- 现金流量:通过现金流量表分析公司的经营、投资和融资活动产生的现金流,评估公司的现金流量状况。

2.估值模型

- 折现现金流(DCF)模型:预测公司未来几年的自由现金流,并将其折现回现值。这要求设定适当的折现率,通常基于预期回报率或资本成本。

- 市盈率(P/E)和市净率(P/B)分析:与行业平均水平和历史数据比较,评估股票的相对价值。

- 股息贴现模型(DDM):对于分红股票,通过预测未来的股息支付并将其折现,可以估算股票的内在价值。

3.行业分析与比较

- 对标比较:将公司与同行业内的其他公司进行对比,评估其在盈利能力、增长速度、负债水平等方面的表现。

- 行业趋势:分析行业发展趋势、竞争格局和潜在的监管风险,了解它们如何影响公司的未来前景。

4.宏观经济因素

- 考虑宏观经济环境如经济增长率、利率水平、通货膨胀率等因素,评估它们对公司业绩的潜在影响。

5.管理团队和公司治理

- 评估公司的管理层质量和公司治理结构,这些因素对公司的长期成功至关重要。

通过这些步骤,投资者可以构建对一个资产内在价值的全面认识。重要的是,这一过程不应受到市场情绪的影响,而应基于对公司未来盈利能力和成长潜力的客观评估。在“市场先生”的非理性报价面前,坚持这种理性和基于价值的分析方法,可以帮助投资者抓住机会,避免陷入市场的情绪波动。

(三)

如何利用“市场先生”的行为来识别投资机会?

利用“市场先生”的行为来识别投资机会,本质上是利用市场的波动性和非理性行为来寻找那些被市场错误定价的股票。这要求投资者具备对市场情绪的理解、对个股内在价值的精确评估能力以及坚定的心理素质。以下是几个策略,帮助投资者把握由“市场先生”提供的投资机会:

1.理解市场情绪

- 观察市场趋势和新闻报道,以理解当前市场情绪和可能影响市场的因素。

- 分析市场波动,识别是哪些因素导致了股价的大幅波动,比如宏观经济因素、行业新闻或公司层面的事件。

2.评估内在价值

- 使用之前提到的方法(如折现现金流模型、市盈率分析等)来估算股票的内在价值。

- 持续跟踪和分析目标公司的财务报表和行业地位,确保其基本面与你的投资判断一致。

3.利用价格波动

- 当“市场先生”提供的价格低于内在价值时购买:在市场情绪低迷,导致股票价格低于其合理价值时,这是购买的好时机。

- 当价格高于内在价值时卖出:当市场过热,股票价格超过其合理价值时,考虑卖出以获利。

4.建立安全边际

- 在决定购买价格时,引入“安全边际”的概念,即以低于你所估算的内在价值很多的价格买入股票。这样做可以为你的投资决策提供额外的保护,减少亏损的风险。

5.耐心等待和纪律

- 投资是一场马拉松,而不是短跑。有时,“市场先生”的报价可能不合理很长时间,投资者需要耐心等待市场情绪回归理性。

- 保持纪律,不要被市场的极端情绪所影响,坚持自己的投资计划和标准。

6.分散投资

- 利用“市场先生”的行为在不同的行业和公司中寻找投资机会,通过分散投资来降低风险。

通过以上策略,投资者可以利用“市场先生”的非理性行为识别出被低估或高估的股票,从而在市场波动中找到有利可图的投资机会。重要的是,投资者应该通过持续学习和实践,提高自己的分析能力,以更好地应对市场的挑战。

(四)

对于长期和短期投资者而言,“市场先生”的意义是否有所不同?

“市场先生”的概念对于长期和短期投资者确实具有不同的意义和应用,这主要是由于他们的投资目标、策略以及对市场波动的敏感程度不同。

对长期投资者的意义

对于长期投资者而言,“市场先生”是一个提醒,指出市场在短期内可能表现出极端的非理性,但这种非理性提供了买入高质量资产于低于其内在价值价格的机会。长期投资者更加关注于公司的基本面和内在价值,而不是市场每日的波动。对他们来说,“市场先生”的报价是一个利用市场非理性波动获得利益的工具,特别是在市场恐慌或过度乐观时期。长期投资者利用“市场先生”的行为来加强自己的投资组合,通过以低于内在价值的价格购买优质资产,并在其价格恢复到合理水平时获得收益。

对短期投资者的意义

短期投资者,特别是交易者,更加关注市场的即时波动和趋势,他们试图从“市场先生”的情绪变化中获利。对这类投资者而言,“市场先生”提供的每日价格变动是获利机会的来源。他们可能利用技术分析、市场情绪指标和短期价格动态来预测市场的短期走向,从而在市场波动中买低卖高。短期投资者需要对市场先生的情绪变化保持高度敏感,并能够快速作出反应,以利用这些短暂的投资机会。

不同视角的风险与回报

- 长期投资者面临的主要风险是市场先生的情绪在短期内可能会导致他们的投资价值大幅波动,这需要他们有足够的耐心和信念来维持自己的投资决策。然而,长期而言,这种策略倾向于减少风险并提供稳定的回报,因为它基于公司的基本面和内在价值。

- 短期投资者面临的风险更高,因为市场短期内的非理性行为和价格波动难以预测,且交易成本和税务影响可能侵蚀利润。但是,短期投资也可能带来高额回报,尤其是对于那些能够准确读懂市场情绪并迅速行动的投资者。

综上所述,“市场先生”的概念对长期和短期投资者都有其独特的意义和应用。关键在于理解自己的投资风格、目标以及对风险的容忍度,并据此制定适合自己的投资策略。

(五)

成功的投资者是如何在实践中应对“市场先生”的情绪化报价的?

成功的投资者面对“市场先生”的情绪化报价时,采取了一系列策略和心态调整,以确保他们能够利用市场的非理性行为来实现长期的投资目标。这些方法不仅帮助他们识别和抓住投资机会,还能避免在市场波动中做出冲动决策。以下是一些成功投资者在实践中应对“市场先生”时常用的策略:

1.保持冷静和客观

成功的投资者了解市场情绪的波动是不可避免的,并且能够在极端情绪出现时保持冷静和客观。他们不会被市场的贪婪或恐惧所影响,而是坚持基于事实和数据的决策过程。

2.专注于内在价值

他们专注于评估和投资于那些内在价值被市场低估的公司。通过深入分析公司的基本面,包括财务状况、竞争优势、市场位置和管理质量,成功的投资者能够确定一个公司的真实价值,并在市场价格低于这一价值时购买股票。

3.利用安全边际

成功的投资者在决定投资时会寻求安全边际,这意味着他们会在股票价格远低于其计算出的内在价值时才进行购买。这种方法为他们提供了额外的保护,以应对未来的不确定性和市场波动。

4.耐心等待

他们知道价值投资需要时间才能体现,因此在做出投资决策后,他们愿意耐心等待市场重新评估和认识到股票的真实价值。这种耐心是成功投资的关键,允许投资者经受市场短期波动的考验。

5.分散投资

通过分散投资于不同行业和市场的股票,成功的投资者能够降低单一投资失败对整个投资组合的影响,同时也能抓住更多的投资机会。

6.定期复审投资组合

成功的投资者会定期复审自己的投资组合,确保每项投资仍然符合他们的投资标准和预期的内在价值。这个过程可能涉及卖出那些不再提供吸引人安全边际的股票,或者调整投资组合以反映新的市场信息。

通过这些策略,成功的投资者能够有效地应对“市场先生”的情绪化报价,并在市场非理性行为中找到并利用投资机会。核心在于保持理性、专注于长期价值,并有足够的耐心等待投资成果的实现。

(六)

在投资的旅程中,本杰明·格雷厄姆通过“市场先生”的形象,提供了一盏明灯,指引投资者穿越市场情绪的迷雾,达到理性投资的彼岸。

这一比喻不仅揭示了市场的非理性本质,还强调了内在价值的重要性和保持独立思考的必要性。

通过学习和实践格雷厄姆的智慧,投资者可以学会如何在市场的波动中寻找机会,同时避免被短期的市场情绪所左右。

最终,理解“市场先生”的教诲意味着拥抱一个长期、理性、以价值为基础的投资哲学。

在这个充满不确定性的世界中,这种哲学不仅能帮助投资者做出更加明智的决策,还能为他们的投资之旅提供一份平静和信心。

正如格雷厄姆所展示的,真正的投资智慧并非源于对市场动向的预测,而是源于对市场本质的深刻理解和对投资原则的坚定遵循。

在这个意义上,每位投资者都应该向“市场先生”学习,不仅是为了财富的增长,更是为了成为一名更加聪明、更加理性的投资者。

学习的学 2024-03-21 17:19 澳大利亚

https://mp.weixin.qq.com/s/iDYq8kq9vH28FK-Q70LmtQ

0