生活里往往会遭遇许多奇葩翻译,比如下面图里这些:

据说当年赫鲁晓夫在美国说了一句“我们会活得比你们久”,结果误翻成了“我们要埋葬你们”,结果被理解成了苏联的核威胁,美国吓尿了加班加点弄出了阿波罗计划作为回应。

而每一门学科都有自己的专业用语,专业用语的主要用处在于,让非本专业的人不知道你在干什么。比如搞数学的西蒙斯(后来搞金融去了)和搞物理的杨振宁之所以会勾搭到一起,是因为他们聊天的时候发现你说的那个啥啥不就是我说的那个啥啥吗,两人一拍即合表示要合作,合作之前他们还专门出了一本字典,用来翻译对方学科里的概念。

而经济金融学科也是一样,比如提到matrix(当然这首先是一个数学概念)大家第一反应会是躲子弹的基努·里维斯。除此之外,不需要背英语四级都知道,options是选择,futures是未来,derivatives是派生物,但是约翰·赫尔(John Hull)用这三个鸡汤词组合出一本畅销教科书,并且成功打造出金融学本科最难的学科之后(随机过程表示不服),非金融学的吃瓜群众往往在各个书店的书架前翻开这本书后,陷入沉思。

△《期权,期货及其他衍生品(Options, Futures and Other Derivatives)》,约翰·赫尔(John Hull)著

我们谈到金融工具时,很自然地会联想到股票和债券这两种最基础的产品,而除此之外,其实还有大量的衍生工具存在,而他们就是刚才提到的derivatives。衍生品基于股票或者债券等等基础工具产生,本身并没有价值,他们的标价,反映的是股票或者债券在未来的价值,因此我们可以用他们来防范由于价格突然波动引发的成本变动,也就是说通过锁定基础工具在未来的价格,来降低我们面临的风险。 最简单的衍生品有两种,一种是期货(futures),另一种是期权(options),它们提供给市场的参与者以预先设定的价格进行买卖的机会。而锁定未来价格这件事情,说起来需求最迫切的肯定不是股票市场,而是农产品市场,这也是期货的来源。 农业靠天吃饭,农产品在出售之前,农民需要先买种子、化肥、农药和各种机器设备,然后投入几个月的劳动,时时刻刻担心北方飞来的蝗虫和南方飞来的台风,然而在农产品最终生产出来进入市场之前,农民既不知道自己种的东西有多少人要,也不知道全国有多少人跟自己种的东西一样,甚至在收获前都不知道自己能不能种出来,这使得农民面临的不确定性非常大,大家想一想前几年的“蒜你狠”“豆你玩”事件之后的相关作物价格,一定能有所体会。

因此农民就很需要一种方式来规避这样的不确定性,按照预先确定的价格把作物交割给买方。也许到时候作物的价格比约定的高,让他遭受了一些损失,但是比起因为价格下跌所造成的损失,至少农民不用担心自己的成本没法覆盖了,并通过价格锁定的方式将风险转移给了别人。 12世纪的时候,中世纪欧洲的贸易里就出现了这样的合同,卖方会承诺在未来交割自己的货物,这种期货的雏形叫做lettres de faire,后来在日本的市场上也有各种大名按这样的方式交割大米,并且规定战事和台风都不影响这份合同的效力。1865年小麦等期货合约开始在芝加哥商品交易所交易,从此之后,这样的合约形式也开始涉足资源、工业品、外汇和股票,并在今天被我们习以为常。

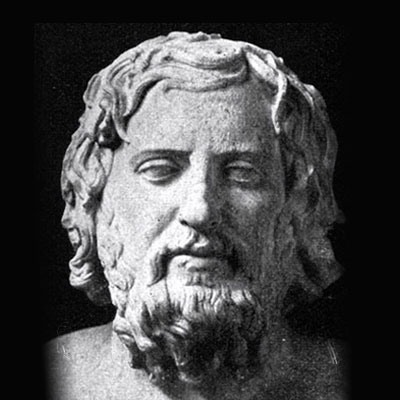

期权的出现更早,据说亚里士多德就在自己的书里写过这个概念。与期货不同,期权是一种权利而非义务,这意味着,你可以放弃行使权利、比如农民为了避免遭受价格下跌的损失,就会购买看跌期权,这个期权让农民按预定价格出售,而看跌期权的卖方,假设农民购买期权的费用可以弥补价格波动风险造成的损失,也就是说期权的出售者认为未来农产品的价格波动会在约定价格加上或者减去看跌期权的价格范围之内。而期权作为一种权利,意味着它的拥有者可以放弃行使,比如后期农产品的价格疯涨,那么农民就不会行使这个期权,而把产品卖给其他人赚更多的钱,而期权的出售者平白得到了出售期权的钱,也不吃亏,大家皆大欢喜。

大家熟知的17世纪的荷兰郁金香泡沫就和期权的滥用有关,美国南北战争期间,南方政府还希望通过期权卖棉花来从市场筹集资金,结果遇到了一系列违约。这意味着除了锁定价格,衍生品的交易者中存在着许多投机商,而在缺乏监管的市场里滥用衍生工具,会造成非常大的系统性风险。但我们还是要强调,尽管投机在日常语境中是一个贬义词,但是对于金融理论而言,投机行为是金融价格发现过程的重要组成部分,因为套利有助于抹平价差,使得价格回归正常,而投机者愿意接受其他人不愿意接受的不确定性风险,在某种程度上,他们提供给这个市场所需要的流动性。 当然,在这篇文章里,我们没有提到这些期权和期货应当怎样确定价格,为什么期权合同和未来期货交割的价格设定到这个水平,会被交易双方所接受。现在市场中的衍生品价格已经不像过去那样由经验感性决定,而是一个标准化的制定过程,这也会是我们下一讲的主要内容——BS模型。

【历史回测】风险小史(十三):人的灵魂到底有几面?

风险小史(十二):对金融理论最悲观的说法——是的,都怪我们太自以为是

风险小史(十一):马科维茨,整个现代金融的开始

风险小史(十):博弈论,其实就是用文明的方式聊撕逼

风险小史(九):最会赚钱、写论文和当领导的经济学家——梅纳德·凯恩斯

倍发科技 有金有险 2016年11月07日 20:09

https://mp.weixin.qq.com/s/tEVIUJTUI1XgDcNfLGfGKQ

0